Kirjanpitäjästä varainhoitajaksi?

Sijoittaminen on meille suomalaisille edelleen tietynlaista pakkopullaa ja se koetaan yhä pelkästään rikkaiden etuoikeudeksi. Lotossa voittaminenkin on hyväksyttävämpi tapa rikastua ja sijoittaminen rinnastetaankin helposti peliksi, jossa joko voitetaan isosti tai hävitään kaikki.

Yrittäjätkään eivät asiaan ole aikaansa juuri käyttäneet. Se kun on yleensä se viimeinen asia, johon käytettäisiin kallisarvoista aikaa. Lisäksi yrittäjien kaikki munat ovat yleensä yhdessä korissa – heidän omassa yrityksessään. Tällöin ei ole järkevää tai myöskään perusteltua ottaa sijoittamisessa vastaavanlaista riskiä. Päinvastoin se tulisi tehdä hallitusti ja riskejä hajauttaen. Sijoittaminen ja vaurastuminen ovatkin asioita, joissa kirjanpitäjät voisivat toimia asiakkaidensa herättelijöinä ja sparraajina. Tarkoitus ei ole antaa suosituksia sijoituskohteista ja koska sijoitusneuvonta on luvanvaraista, ei se ole mahdollistakaan. Tärkeää olisi neuvoa asiakasta huomioimaan myös näiden vaikutus yrityksen ja yrittäjän tilanteeseen ja tulevaisuudennäkymiin.

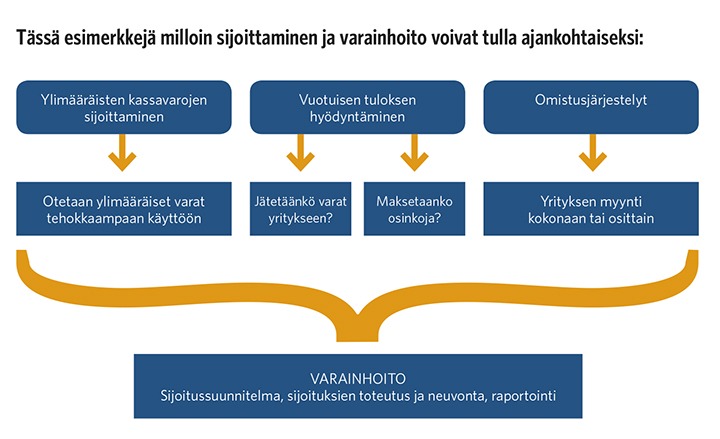

Milloin sijoittaminen tulee ajankohtaiseksi?

Yrittäjän kokonaisvarallisuuden ymmärtäminen ja huomioon ottaminen on erityisen tärkeää monesta syystä. Yhden yrittäjän on parempi jättää varat hänen yritykseensä, ja tehdä sijoitukset yrityksen nimissä. Jonkun toisen on parempi tehdä henkilökohtaisia sijoituksia.

Täytyy pohtia yrittäjän tarpeita ja tavoitteita, ja milloin esimerkiksi sijoitettavia varoja olisi tarkoitus käyttää. Täytyy huomioida verotuksen vaikutus. Nämä ovat asioita, jotka koskettavat kaikkia, mutta vaikuttavat jokaiseen asiakkaaseen eri tavoin. Näiden näkökulmien huomioiminen yrittäjän puolesta tarjoaa erinomaisen tilaisuuden osoittaa kirjanpitäjän arvo asiakkaalleen. Fakta kuitenkin on, että menestyvä yritys kasvattaa varallisuuttaan ja moderni kirjanpitäjä voisi ottaa aktiivisempaa roolia siitä huolehtimisesta.

Varainhoidossa suunnitelmallisuus on tärkeintä

Oli tilanne mikä tahansa, sijoittamisen tulee olla ennen kaikkea suunnitelmallista. Kun ylimääräiselle varallisuudelle mietitään vaihtoehtoja ja sopivia kohteita, on hyvä tehdä henkilökohtainen sijoitussuunnitelma. Kirjanpitäjä voi asiakkaidensa kanssa suunnitelman tehdä, tai tämä voidaan koostaa yhteistyössä varainhoitajan kanssa. Yksilöllinen suunnitelma pitää sisällään asiakkaan kokonaistilanteen kartoituksen, yksilölliset toiveet ja tavoitteet, erilaiset vaihtoehdot, ratkaisut sekä näiden perustelut. Suunnitelma sisältää ne raamit ja erityispiirteet, jonka perusteella sekä sijoittaja, että varainhoitaja luovat yhteisen näkemyksen miten ylimääräistä varallisuutta lähdetään sijoittamaan.

menestyvä yritys kasvattaa varallisuuttaan, ja moderni kirjanpitäjä voisi ottaa aktiivisempaa roolia siitä huolehtimisesta.

Varainhoitajan tehtävänä on huolehtia asiakkaan puolesta sijoitussuunnitelman toteuttamisesta, ylläpidosta ja seurannasta. Suunnitelmaan on myös hyvä palata aika ajoin, ja keskustella sen ajantasaisuudesta sekä mahdollisista muutoksista. Hätäileminen ja poikkeaminen suunnitelmasta on yleensä kallista. Moni sijoittaja tuleekin tällöin tehneeksi suurimmat virheensä. Keskusteluyhteys luotettavaan kumppaniin tai neuvonantajaan pelastaisi monet omilta virheiltään. Jatkossa kirjanpitäjä voi osallistua enemmän asiakkaidensa varallisuudenhoitoon, ja tällä tavoin tarjota lisäarvoa perinteisen tilienhallinnan lisäksi. Kirjanpitäjä ja varainhoitaja varmistavat tällöin yhdessä, että asiakkaan varallisuutta hoidetaan hyvin, ja että yhdessä päästään sovittuihin tavoitteisiin.

Sijoitussuunnitelman voi tehdä asiakkaan kanssa yhdessä ilman, että tarvitsee neuvoa esimerkiksi sijoituskohteiden valinnassa. Liikkeelle lähdetään asiakkaan tämän hetkisestä tilanteesta, ja pohditaan miltä hänen tilanteensa näyttää tulevaisuudessa. On sitten kyse henkilökohtaisista tai yrityksen sijoituksista, samat lainalaisuudet pätevät. Milloin varoja tarvitaan, ja millaista riskiä asiakas on valmis sijoituksissaan ottamaan. Harva osaa antaa tarkkaa vastausta kumpaankaan kysymykseen, mutta ne tarjoavat suuntaviivat sijoitussuunnitelmalle. Asiakkaan kanssa voi myös keskustella hänen sijoitusosaamisestaan, ja millaiset vaihtoehdot ovat hänelle tuttuja. Jos esimerkiksi asiakkaalla on suuri kiinteistöomaisuus, kannattaa pohtia varojen hajauttamista muihinkin kohteisiin. Kannustankin kirjanpitäjiä kokeilemaan ja harjoittelemaan sijoitussuunnitelman tekoa asiakkaalleen!

Kiireiset yrittäjät harvoin jaksavat itse pohtia sijoituksiaan, ja ne annetaankin yleensä jonkun toisen hoidettavaksi. Puhelimessa heille tarjotaan erilaisia ”vähäriskisiä” sijoitusratkaisuja ja samalla luvataan huipputuottoja. Ylimääräisille varoille on hyvä tehdä jotain, mutta tämä ei ole se oikea tapa. Hätäinen yrittäjä ratkaisee kyllä ongelman varojen sijoittamisesta, mutta hetken kuluttua hänen sijoituksensa ovat hajallaan pahimmillaan puolen tusinaan eri paikkaan, eikä kokonaisuudesta huolehdi kukaan. Tämän takia asiakkaiden kanssa sijoittamisesta voi – ja pitääkin – keskustella. Yrittäjä arvostaa, ja todennäköisesti jopa yllättyisi, kun joku huomioi sekä heidän henkilökohtaisen, että myös yrityksen tilanteen kokonaisuudessaan.

- Yrityksen ylimääräisten varojen sijoittaminen. Tämä on tavanomaisin tilanne, jossa yritykselle on kertynyt ylimääräisiä varoja puskuriksi yritystoiminnasta, tai toiminnasta jää säännöllisesti varoja yli, joita ei tarvita liiketoiminnan pyörittämiseen. Hyvänä esimerkkinä toimii eräs rakennusyhtiö, jonka tulos on parantunut tasaisesti, mutta kassa on ollut useita vuosia jo ”liian vahva”. Kävimme tarkemmin läpi yrityksen kassavirtoja ja sieltä löytyikin hyödyntämättömiä varoja, joita lähdimme asteittain markkinoille sijoittamaan. Sijoituksia voidaan hajauttaa pienempiin osiin, jolloin voidaan seurata tilanteen kehitystä, ja reagoida mahdollisiin muutoksiin.

- Asiakkaan kanssa kannattaa pohtia miten yrityksen vuotuinen tulos käytetään. Jätetäänkö varoja yritykseen, vai siirretäänkö varoja henkilökohtaiselle puolelle. Miten nämä varat kannattaa sijoittaa? Yrittäjät harvoin nostavat suurta palkkaa, ja luottavat enemmänkin kerran vuodessa saataviin osinkoihin. Tässäkin kannattaa huomioida, että yrityksen vahva tase mahdollistaa osinkojen maksun verotehokkaammin, ja tähän kannattaa kiinnittää huomioita. Yrityksenkin kannattaa siis sijoittaa. Sijoitettujen varojen on kuitenkin hyvä olla likvidejä, mikäli jotain äkillistä sattuu.

- Yritystoiminnassa tulee myös usein tilanne, jossa menestyvä liiketoiminta myydään, ja yrittäjällä onkin äkkiä suuri varallisuus näppejä polttelemassa. Tällöin kannattaa asiakkaan kanssa pohtia miten hänen tulovirtansa muuttuvat tässä tilanteessa, ja kuinka tähän kannattaa varautua. Keskustelimme tästä asiakkaan kanssa, joka oli toteuttanut yrityskaupan. Päädyimme tekemään sijoitukset kassavirtapainotuksella, jolloin asiakas saa salkustaan säännöllisesti tuloja elämiseen. On myös mahdollista, että vanha yritys jää henkiin, ja toimii jatkossa sijoitusyhtiönä. Verosuunnittelun merkitys korostuu näissä tilanteissa, ja asiakkaan kanssa kannattaa asiaa pohtia hyvissä ajoin, mikäli yrityskauppa on tulevaisuuden suunnitelmissa.